新NISAで買いたい!米国高配当株5選!2024年4月権利落ち分を解説

トウシル / 2024年3月22日 8時0分

新NISAで買いたい!米国高配当株5選!2024年4月権利落ち分を解説

米国の株式市場は世界最大の時価総額を持ち、建国当初から株価は右肩上がりの成長を続けています。その理由の一つとして、常に企業の新陳代謝が起こり、時代ごとに革新的な企業を生み出していることが挙げられます。

米国株式の代表的な株式指数は、鉄道・公共事業以外の工業株30銘柄で構成される「NYダウ平均株価」、NASDAQ(ナスダック)に上場している全銘柄を対象とした「ナスダック総合株価指数」、NYSE(ニューヨーク証券取引所)とNASDAQに上場している大型株500銘柄を対象とした「S&P500種指数」があります。

これらに採用されている企業は長期間にわたり利益を出し続け、株価も上昇し、配当を増配し続けている銘柄も珍しくはありません。

そこで2024年4月権利落ちの米国株高配当5銘柄について解説します。

▼参照データ |

その前に、日本と米国の高配当銘柄への投資で、特に重要な三つの違いについて、お伝えします。

(1)米国株の配当金は、通常米国で10%、日本で20.315%の2段階、約30%の課税がされます。しかし確定申告で還付を受けることにより、日本株と同じように20.315%の税率と同じになります。

ただし、NISA(ニーサ:少額投資非課税制度)口座で購入した場合は、日本での利益・配当金はもともと非課税のため、還付を受けることはできません。この場合は米国で10%の課税のみとなります。

※米国市場で上場していても、国籍が米国籍企業以外の場合、配当金にかかる源泉税率は日本との租税条約によって異なり10%ではありません。

(2)米国株は日本株と異なり、権利落ち日が月末に集中していません。そのため、銘柄ごとに権利落ち日を確認する必要がありますので注意が必要です。

(3)米国株は日本円で買う円貨決済と、米ドルで買う外貨決済を選べます。日本円から外貨に替える為替手数料も積もれば大きな金額になるので、米国株を買い続けるなら売却時にも外貨決済で米ドルにしなければ無駄に手数料を支払うことになります。

そして、2024年1月から制度改正された新NISAが始まりました。つみたて投資枠と成長投資枠に分かれていますが、米国株も投資できる成長投資枠では、年間240万円を運用期間無期限かつ最大1,200万円まで投資が可能となり、制度期間も恒久化されます。

これまで1年間の枠を気にしたり、ロールオーバーなどで手間暇がかかったりしましたが、それもなくなり、非常に使いやすい制度になります。とはいえ、米国株でNISAを必ず枠全部まで利用しなければいけないわけではありません。

運用期間が無期限になったことにより、自分のペースで投資をすることができますので、無理のない範囲で長期投資の手段として有効活用していきましょう。

【2024年からの新NISA制度について、詳しい説明はこちら】

米国高配当株1:モルガン・スタンレー(MS)

1935年の設立以来、国際金融市場の発展の一助となるべく長期的なコミットメントをもって積極的にビジネスを展開してきました。

投資銀行、証券、ウェルス・マネジメント、資産運用事業において多岐にわたる世界有数の総合金融サービス企業であり、世界各地のお客さまに真に質の高い金融ソリューションを提供することを最大の目標としています。

時価総額は1,423億5,000万ドルで、日本円で約21兆600億円となっています(1USD=148円換算)。

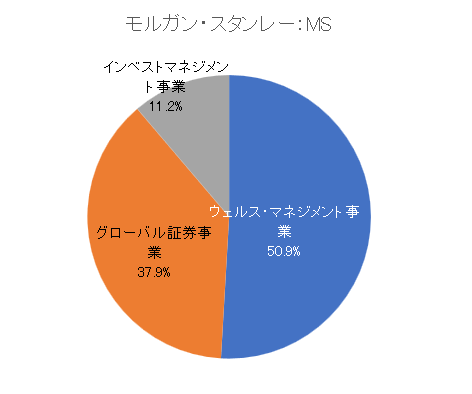

事業の注目ポイント

事業の中心は「ウェルス・マネジメント事業(Wealth Management)」で、続いて「グローバル証券事業(Institutional Securities)」、「インベストマネジメント事業(Investment Management)」となります。

「ウェルス・マネジメント事業」では、個人投資家および中小企業・機関投資家向けに、ブローカー業務、カストディ業務、管理業務、投資助言サービス、自己勘定ブローカー業務、ファイナンシャル・プランニングおよびウェルス・プランニングなどのサービスを提供し、「グローバル証券事業」では、企業、政府機関、金融機関、超富裕層の顧客にさまざまな商品とサービスを提供し、「インベストマネジメント事業」では債券、株式、その他商品の引き受け、M&A(買収や合併)、リストラクチャリング、プロジェクト・ファイナンスに関するアドバイスなどを提供しています。

競合他社

競合他社として、三つのセグメントで事業を展開する、企業、金融機関、政府機関、個人を含む多様な顧客基盤に幅広い金融サービスを提供するグローバル金融機関であるゴールドマン・サックス・グループ(GS)、コンシューマーバンキングとクレジット、企業と投資銀行、証券仲介、貿易と証券サービス、ウェルス・マネジメントなど、各種金融商品およびサービスを提供するシティグループ(C)などがあります。

株式の注目ポイント

株価は年初の水準を下回って推移していますが、配当は昨年増配しています。

業績は堅調に推移しており、ここ数年株価は一定の範囲内で推移し、配当は増配が続いています。

会社側は直近の決算において、「2023年、当グループは、さまざまな市場環境と逆風が吹き荒れる中、堅実なROTCEを計上し、2024年は明確で一貫性のある事業戦略と統一されたリーダーシップ・チームとともにスタートするとともに、長期的な財務目標を達成し、株主の皆さまに引き続き利益を還元することに注力してまいります」と発表しています。

長期的に、現在の顧客預かり残6.6兆ドルから10兆ドルまでの拡大を発表しており、それに伴う事業拡大と堅調な株価上昇が期待されます。

業績動向

2024年1月16日開示の四半期決算では、1株利益は市場予想を下回り、売上は市場予想を上回りました。

昨年の米中堅銀行破綻を受け、160億ドル近くが流出した政府預金保険基金を補充するために特別金を支払っている大手行の一つであるモルガン・スタンレーですが、その費用計上を除けば、債券引き受けで投資銀行業務の回復が後押されたことで、収入が予想を上回りました。

今後は、WM Pre-Tax Marginを30%、Efficiency Ratioを70%、ROTCEを20%にするという目標を会社側は発表しており、今後の進捗(しんちょく)に注目です。

次回2024年4月16日に開示予定の四半期決算で、市場予想を上回る決算を発表できるか注目です。

注意点

商業用不動産を担保とするローンを組成しており、商業用・住宅用不動産および不動産関連資産・商品を幅広く証券化し、取引していることから米国で商業用不動産の状況がさらに悪化した際には注意が必要です。

株価動向、配当利回り紹介

配当:3.40ドル

配当利回り:3.80%

株価:89.10ドル(約1万3,100円)

この銘柄、権利落ち日は4月下旬の予定(権利実施は5月中旬)です。

配当利回りは3月15日時点で3.80%、株価は3月15日終値が89.10ドルでおよそ1万3,100円から購入できます(1USD=148円計算)。

2022年からの最高値は108.73ドル、最安値は70.40ドルとなっています(終値ベース)。

米国高配当株2:ONEOK(OKE)

進化する世界に不可欠なエネルギー製品とサービスを提供しており、石油の集荷、加工、分留、輸送、貯蔵、海上輸出サービスを提供する中流域のリーディング・プロバイダーです。

北米最大級の多角的エネルギー・インフラ企業として、米国および世界中の人々の生活に変化をもたらすエネルギーを提供しており、5万マイルを超えるパイプラインネットワークを通じて、天然ガス、NGL、精製製品、原油を輸送し、国内外のエネルギー需要を満たし、エネルギー安全保障に貢献するとともに、現在および将来にわたって必要とされる安全で信頼できる責任あるエネルギーソリューションを提供しています。

時価総額は452億8,000万ドルで、日本円で約6兆7,000億円となっています(1USD=148円換算)。

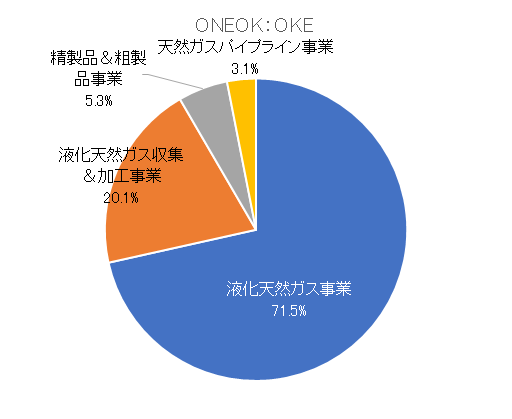

事業の注目ポイント

事業の中心は「液化天然ガス事業(Natural Gas Liquids)」で、続いて「液化天然ガス収集&加工事業(Natural Gas Gathering and Processing)」、「精製品&粗製品事業(Refined Products and Crude)」、「天然ガスパイプライン事業(Natural Gas Pipelines)」となります。

「液化天然ガス事業」では、ロッキーマウンテン地域からミッドコンチネント地域、パーミアン盆地にかけての多様な供給盆地と、石油化学および精製業界からの高純度NGLの需要、ならびにメキシコ湾岸におけるNGLの輸出を結び付けるサービスを提供しており、「液化天然ガス収集&加工事業」では、集めた坑口天然ガスからNGLを除去するために自社の処理施設に送り、残渣(ざんさ)天然ガス(主にメタン)とし、残渣天然ガスをその後再圧縮した後、天然ガスパイプライン、貯蔵施設、最終ユーザーに配送するサービスなどを提供しています。

競合他社

競合他社として、炭化水素液体と天然ガスのパイプライン、ガスの収集と処理施設、石油と天然ガスの液体インフラストラクチャーと物流サービスおよび輸出ターミナル事業の統合ネットワークを所有する、カナダに拠点を置くエネルギー輸送および中流サービスのプロバイダーであるペンビナ・パイプライン(PBA)、北米における中流サービスを提供する会社であり、補完的な国内中流インフラ資産の多様なポートフォリオを所有、運営、買収、開発し、米国全土にエネルギーを供給するタルガリソース(TRGP)などがあります。

株式の注目ポイント

株価は年初の水準を上回って推移しており、配当は今年に入ってから増配しています。

コロナ発生時の2020年は大きく株価を下げましたが、その後は業績回復とともに株価も上昇し、現在はコロナ発生前近辺の水準で推移してします。

また、昨年にはパイプライン運営会社マゼラン・ミッドストリーム・パートナーズを買収したことで、天然ガスに特化した収益構造から、精製品や原油の輸送事業への参入が可能になったことで業績が徐々に拡大しており、株価上昇の一因となりました。

2024年度について直近の決算で会社側は、規模を拡大し事業を多角化することで顧客をサポートし必要不可欠なエネルギー・サービスを提供し、ステークホルダーのために価値を創造する態勢がさらに整ったと発表しており、今後も堅調な株価が期待されます。

業績動向

2024年2月26日開示の四半期決算では、1株利益は市場予想を下回り、売上は市場予想を上回りました。

決算について会社側は、過去最高の販売量、好調な業績、マゼラン買収の完了により2023年は大きな成長と変革の年となったと発表しています。

また、2024年については、全事業における販売量の勢い、精製品・原油部門の通年収益貢献、買収関連のシナジー効果の実現により、2024年の調整後EBITDA成長率は二桁になる見通しでビジネス・ファンダメンタルズと将来の業績に対する自信は、規律ある資本成長の機会、強固なバランスシートの維持、配当の増加、自社株買いを通じて投資家価値を最大化するという当社のコミットメントを支えていると発表しており、今後も堅調な業績が期待されています。

次回は2024年4月30日に四半期決算の開示予定ですが、前年同期を上回る数字を出せるか注目です。

注意点

天然ガス、NGL、精製製品、原油に関連する価格変動の影響を軽減するために、商品デリバティブ金融商品および現物先渡契約を利用しているが、完全にヘッジすることは不可能であり、価格下落時には業績に影響が出ることを会社側もリスクとして認識しています。

株価動向、配当利回り紹介

配当:3.96ドル

配当利回り:5.13%

株価:77.11ドル(約1万1,400円)

この銘柄、権利落ち日は4月下旬の予定(権利実施は5月中旬)です。

配当利回りは3月15日時点で5.13%、株価は3月15日終値が77.11ドルでおよそ1万1,400円から購入できます(1USD=148円計算)。

2022年からの最高値は77.65USドル、最安値は50.58USドルとなっています(終値ベース)。

米国高配当株3:ユニバーサル(UVV)

植物由来の原料プラットフォームを通じて、さまざまな付加価値製造工程を提供し、食品・飲料最終市場向けに高品質で特殊な野菜・果実由来の原料や植物エキス・香料を生産しています。

また、世界有数の葉タバコ・サプライヤーでもあるユニバーサルは、世界5大陸30カ国以上で事業を展開し、消費者製品メーカー向けのBtoBグローバル農産物サプライヤーとして100年以上にわたり事業を展開する中で、顧客およびサプライヤーとの長期的な関係を構築し、変化する農業慣行に適応し、最先端の技術を取り入れ、業界のリーダーとして認知されるようになりました。

時価総額は12億4,000万ドルで、日本円で約1,800億円となっています(1USD=148円換算)。

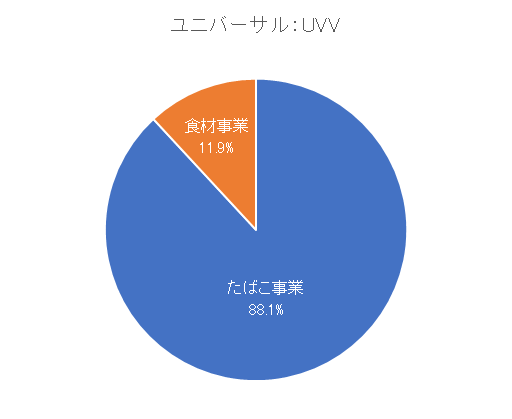

事業の注目ポイント

事業の中心は「たばこ事業(Tobacco Operations)」で、続いて「食材事業(Ingredients Operations)」となります。

「たばこ事業」では、煙道熟成たばこ、バーレー種たばこ、濃色空気熟成たばこ、オリエンタル種たばこなどを世界中の消費者向けたばこ製品メーカーに、葉タバコの契約、調達、加工、梱包、保管、出荷を行っています

また、「食材事業」では、さまざまな付加価値製造工程を利用し、食用およびペット用の幅広い植物性原料を野菜のジュース、濃縮物、脱水製品、植物エキス、香料に変換して顧客に提供しています。

競合他社

競合他社として、無煙の未来を実現し、長期的に、たばことニコチン分野以外の製品も含めるようにポートフォリオを進化させる国際的なたばこ会社であるフィリップ モリス インターナショナル(PM)、喫煙用たばこ製品と口腔用たばこ製品の二つのセグメントで事業を展開する、21歳以上の米国たばこ消費者にたばこ製品のポートフォリオを提供する持株会社であるアルトリア・グループ(MO)などがあります。

株式の注目ポイント

株価は年初の水準を下回って推移していますが、配当は昨年に増配しています。

嗜好(しこう)品であるたばこを取り扱う同社の株価は、変動はあるものの40~60ドル台をいったりきたりを繰り返しており、昨年末以降株価が下落したことで現在は配当利回りが6%台まで上昇しています。

会社側も直近の決算で、2024年度第3四半期に再び力強い財務業績と営業業績を達成し、当四半期の営業利益および純利益は、2023年度第3四半期と比較してそれぞれ13%および28%増加し、2024年度9カ月間の営業利益および純利益は、前年同期と比較してそれぞれ20%および13%増加したと発表しています。

コロナ混乱時においても配当を出し続けており、業績も堅調であることから配当を目的として中長期で保有するにはよい水準ではないでしょうか。

業績動向

この銘柄は市場予想が開示されていませんが、2024年2月7日開示の四半期決算では、1株利益・売上ともに前年同期を上回りました。

決算について会社側は、事業の中心である「たばこ事業」において、あらゆる種類の葉タバコに対する世界の葉タバコ供給は引き続き逼迫(ひっぱく)しており2023年12月31日現在、当社の未約定在庫は8%と低水準にあり、エルニーニョ現象の影響もあって今後も世界の葉タバコ供給は逼迫した状態が続くと予想していると発表しており、引き続き同社の業績が堅調に推移することが予想されています。

次回2024年5月22日に開示予定の四半期決算で、前年同期を上回る決算を発表できるか注目です。

注意点

ENDS、経口たばこ・ニコチン製品、加熱式たばこ製品などの代替たばこ製品が今後さらに拡大していくことによって、これらの新製品が葉タバコの需要にどのような影響を与えるかは不明ではあるもの、チャンスでもあるがリスク要因でもあると会社側は発表しています。

株価動向、配当利回り紹介

配当:3.20ドル

配当利回り:6.29%

株価:50.02ドル(約7,400円)

この銘柄、権利落ち日は4月5日(権利実施は5月6日)です。

配当利回りは3月15日時点で6.29%、株価は3月15日終値が50.02ドルでおよそ7,400円から購入できます(1USD=148円計算)。

2022年からの最高値は67.32ドル、最安値は44.02ドルとなっています(終値ベース)。

米国高配当株4:パターソン・カンパニーズ(PDCO)

米国およびカナダの歯科用品市場と、米国、カナダ、英国の動物用医薬品市場にサービスを提供する付加価値の高い専門流通業者です。

歯科用品と動物用医薬品は強力な競争力を持ち、比較的低コストの消耗品を提供することで、優れたビジネス提案を顧客にとって非常に魅力的なものにしています。

1877年に歯科用品の販売を開始したパターソン・カンパニーズは、現在では幅広い製品とサービスを提供する総合ディストリビューターとして、強力なブランド・アイデンティティを有しています。

時価総額は24億1,500万ドルで、日本円で約3,500億円となっています(1USD=148円換算)。

事業の注目ポイント

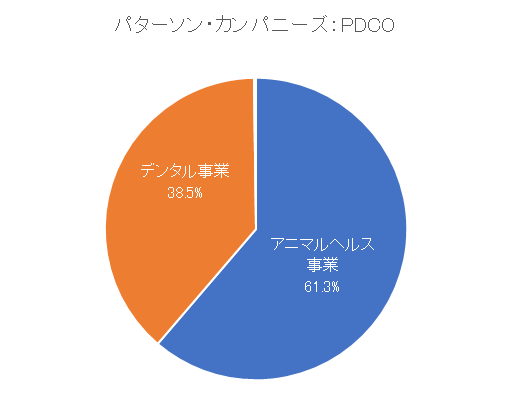

事業の中心は「アニマルヘルス事業(Animal Health)」で、続いて「デンタル事業(Dental)」となります。

「アニマルヘルス事業」では、米国、カナダ、英国における動物用医薬品の大手流通業者として、医薬品、ワクチン、寄生虫駆除剤、診断薬、処方食・非処方食、栄養剤、消耗品、器具などを販売しています。

また、「デンタル事業」では、北米における歯科用製品の二大ディストリビューターの一つとして10万を超える歯科医院、歯科技工所、教育機関、地域医療センターに対するフルサービスの付加価値サプライヤーとして、消耗品、基本および先端技術、歯科機器、革新的な診療最適化ソリューションを提供しています。

競合他社

競合他社として、サプライチェーンサービスとパフォーマンスサービスの二つのセグメントで運営される、米国の約4,350の病院と医療システム、および約30万のその他の医療機関と組織のアライアンスを結集した医療改善会社であるプレミア(PINC)、泌尿器科における変革的なソリューションの開発を通じて患者ケアの進歩に焦点を当てた外科用ロボット会社であるプロセプト・バイオロボティクス(PRCT)などがあります。

株式の注目ポイント

株価は年初の水準を下回って推移しており、配当は横ばいで推移しています。

事業柄、株価の変動は他業種に比べて小さく、自社株買いを行っていることもあり2021年以降は一定の範囲内で株価は推移しています。

直近の決算で会社側は、第3四半期にダイナミックな環境を乗り切り、売上成長と粗利益率の拡大を実現しましたが、当社の歯科用消耗品事業と畜産事業は、いずれも市場予想を上回る売上成長を継続し、当社がサービスを提供する市場全体で顧客に提供する差別化された深い価値提案を実証したと発表しています。

業績が堅調に推移しており、今後も安定した配当が期待されることから配当を目的として保有することを検討してもよいのではないでしょうか。

業績動向

2024年2月28日開示の四半期決算では、1株利益・売上ともに市場予想を下回りました。

「アニマルヘルス事業」では、畜産動物事業のプラス成長がコンパニオンアニマル事業の売上減少により相殺されたため、売上高は9億6,730万ドルとなり前年同期比1.5%減少し、「歯科事業」では、売上高は6億3,710万ドルとなり前年同期比2.5%増加しましたが一部の感染制御製品のデフレ影響を除くと、消耗品の売上高は前年同期比7.2%増となりました。

直近の決算で会社側は、2024年度のGAAPベースの利益ガイダンスを希薄化後1株当たり1.99ドルから2.04ドルに、調整後利益1ガイダンスを希薄化後1株当たり2.30ドルから2.35ドルに修正することを発表しており、今後も堅調に業績が推移することが期待されます。

次回は2024年6月19日に四半期決算の開示予定ですが、市場予想を上回る数字を出せるか注目です。

注意点

輸送コストの上昇、為替の変動、製品の需要や入手可能性の減少、あるいはメーカーによる製品リコールなどを会社側はリスクとして懸念しています。

株価動向、配当利回り紹介

配当:1.04ドル

配当利回り:3.84%

株価:26.83ドル(約4,000円)

この銘柄、権利落ち日は4月18日(権利実施は5月3日)です。

配当利回りは3月15日時点で3.84%、株価は3月15日終値が26.83ドルでおよそ4,000円から購入できます(1USD=148円計算)。

2022年からの最高値は35.01ドル、最安値は24.02ドルとなっています(終値ベース)。

米国高配当株5:OGEエナジー(OGE)

オクラホマ州とアーカンソー州西部で電力を供給する持株会社で、OGEエナジーの電気事業は発電、送電、配電、販売を行うOG&Eを通じて行われています。

オクラホマ州最大の電気事業者であるOG&Eは1902年に設立され、120年以上にわたり、安全で信頼性の高いエネルギーを、全米でも最も手頃な料金でお客さまに提供してきました。

OGEエナジーの目的は生活に活力を与えることであり、生活を維持し、生活を向上させる製品とサービスを提供し、地域社会を豊かにし、成長と生活の質の向上を促すことを目指しています。

時価総額は67億7,000万ドルで、日本円で約1兆円となっています(1USD=148円換算)。

事業の注目ポイント

持ち株会社であり、事業は「OG&E」の単一事業となります。

「OG&E」では、オクラホマ州最大の都市オクラホマシティ、同州第3の都市アーカンソー州フォートスミスを含む3万平方マイルに及ぶサービスエリアを通じて、オクラホマ州とアーカンソー州西部の約89万6,000人の顧客に小売電気サービスを提供しており、OG&Eは2023年の電気事業総収入の91%をオクラホマ州での販売から得る状況で、残りはアーカンソー州での販売から得ています。

競合他社

競合他社として、エネルギー、スマートホーム、サービスを提供する企業で、米国およびカナダでエネルギーおよび関連製品およびサービスの生産および販売を行うNRGエナジー(NRG)、再生可能エネルギー、公益、エネルギーインフラストラクチャー、新エネルギーテクノロジーの四つのセグメントで事業を展開するAES(AES)などがあります。

株式の注目ポイント

株価は年初の水準を下回って推移していますが、配当は昨年増配しています。

コロナ発生以降、株価は一定の範囲内で推移しており配当はコロナ発生以降も増配しています。

業種柄、株価の変動は他の業種に比べて低く、2023年は天候が穏やかだったことや、資産残高の増加に伴う減価償却費および支払利息の増加、運転・保守費用の増加もあり2022年に比べて純利益がわずかに減少し、その影響もあって2022年と比べて株価が下落したもののそれほど大きな下落には至っておりません。

株価の下落に伴って配当利回りは5%近くまで上昇しており、増配をしている銘柄であることから、配当を目的として中長期で保有するにはよい水準ではないでしょうか。

業績動向

2024年2月21日開示の四半期決算では、1株利益は市場予想を上回り、売上は市場予想を下回りました。

決算について会社側は、2023年、我々のチームは顧客に安全で信頼できる電力を提供し、優れた業績を達成することとなったが、当社の事業の基盤は強固であり、低料金と優れたサービスを活用した持続可能なビジネスモデルは、オクラホマ州とアーカンソー州西部の経済成長を促進し、当社の明るい未来、株主の皆さまの長期的な安定成長、そしてお客さまの信頼性向上に寄与していると発表しています。

2024年連結利益ガイダンスの中間値は、平均希薄化後1株当たり2.12ドルで、平均希薄化後1株当たり2.06ドルから2.18ドルの範囲内でありおおむね昨年と同程度の数字を会社側は予想しており、引き続き堅調な業績が期待されます。

次回2024年5月2日に開示予定の四半期決算で、市場予想を上回る決算を発表できるか注目です。

注意点

発電、送電、配電資産は、予定外のプラント停止、予期せぬ運転・保守費用、購入電力コストの増加、事故、第三者賠償責任などを引き起こす可能性のある運転リスクについて会社側はリスクとして認識しています。

株価動向、配当利回り紹介

配当:1.67ドル

配当利回り:4.92%

株価:33.43ドル(約4,900円)

この銘柄、権利落ち日は4月5日(権利実施は4月26日)です。

配当利回りは3月15日時点で4.92%、株価は3月15日終値が33.43ドルでおよそ4,900円から購入できます(1USD=148円計算)。

2022年からの最高値は42.78ドル、最安値は31.94ドルとなっています(終値ベース)。

■著者・西崎努氏の著書『60歳を過ぎたらやってはいけない資産運用』(アスコム刊)、『老後資産の一番安全な運用方法 シニア投資入門』(アスコム刊)が大好評発売中です!

【要チェック】

楽天証券「トウシルの公式YouTubeチャンネル」では、同筆者が執筆した「やってはいけない資産形成」のコラムを動画で視聴できます。

また、リーファス社の公式YouTubeチャンネル『ニーサ教授のお金と投資の実践講座』では、同コラムの他にも動画でお金と投資の知識を学ぶことができます。

(西崎努)

この記事に関連するニュース

-

高配当株ランキング~日経平均反発は出遅れ銘柄の「復活」が鍵を握る

トウシル / 2024年4月25日 7時30分

-

5万円で買える米国高配当株5選!2024年5月権利落ち分を解説

トウシル / 2024年4月19日 8時0分

-

株主優待人気ランキング2024年5月:株価も絶好調のタマホームのQUOカード、ハニーズHDやブックオフグループHDの買い物券!

トウシル / 2024年4月13日 11時0分

-

利回りが高くても暴落してしまう高配当株「5つ」の共通点【2万人を指導した投資研究家が助言】

THE GOLD ONLINE(ゴールドオンライン) / 2024年4月12日 11時15分

-

配当生活を狙うなら!知っておきたい連続増配銘柄と累進配当銘柄

MONEYPLUS / 2024年3月31日 7時0分

ランキング

-

1スバル、山崎製パン、キリン……相次ぐ“事故” 問題の根っこに何がある?

ITmedia ビジネスオンライン / 2024年4月24日 8時35分

-

2蹴飛ばされて全治1ヵ月の“腰椎圧迫骨折”。貯金4,000円・借金800万円の61歳DV夫の死で、妻が決断…じつは日本で増えている「死後離婚」の壮絶な実態【行政書士が解説】

THE GOLD ONLINE(ゴールドオンライン) / 2024年4月27日 11時30分

-

3テスラ失速、マスク氏は活路を見出せるか?【播摩卓士の経済コラム】

TBS NEWS DIG Powered by JNN / 2024年4月27日 14時0分

-

4「外車の車検」は高いのか 費用の相場や内訳…国産車と違いを比較

まいどなニュース / 2024年4月27日 8時2分

-

5祝日という"官製のみんな一斉休日"が日本人を苦しめる…精神科医警鐘「連休でストレスが増強される」本末転倒

プレジデントオンライン / 2024年4月27日 8時15分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください