お金はどうやったらたまる? 「残ったら貯蓄へ」の「成り行き貯蓄」はNG

ファイナンシャルフィールド / 2024年5月8日 9時40分

給与が上がっても貯蓄に回さず、趣味や外食、買い物などへ、収入が増えた分だけ使ってしまった経験はありませんか。例えば、給与が手取りで2万円増えたとすると、この2万円をそっくりそのまま貯蓄できる人はどれくらいいるでしょうか。 おそらく「2万円も増えたのだから、気になっていたレストランで少しリッチに食事をするか、洋服を買おう」など、収入が増えた分だけ使ってしまう人が多いのではないでしょうか。 この記事ではそのような心理を逆手に取り、貯蓄を殖やしていく方法と、その具体的な仕組みを紹介します。

給与から「先取り」「自動」「強制」で、お金を貯める仕組みを味方につける

リード文で紹介したように、増えたお金を使ってしまおうとするのは「パーキンソンの法則」(イギリスの政治学者が提唱)が働いているからなのです。この法則は「支出は収入の額と一致するまで増大する」というもので、収入に応じて支出は増え、稼いだお金を全部使ってしまう傾向があることになります。

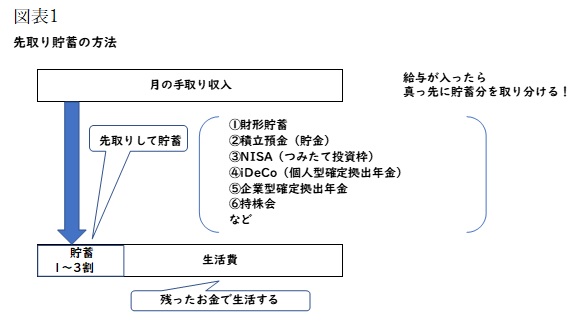

しかし、このパーキンソンの法則を逆手に取ると、最初から給与天引きなどを利用して手取りを減らせば、支出も減るということになります。つまり、収入を貯蓄分と生活分に分けるのです。具体的にいうと、生活費などを支出した後で余ったお金を貯蓄に回すのではなく、給料が入ったら真っ先に貯蓄分を取り分けてしまう方法です。

この方法を使うと確実に決まったお金を貯蓄でき、残ったお金を気にすることなく、使うことができます。「残ったら貯蓄へ」と考える「成り行き貯蓄」はNGであり、貯蓄においては「先取り貯蓄」が鉄則です。

さらに、「先取り貯蓄」をするときも、自動的に行う仕組みを活用して、忘れる前にお金をためればよいのです。預け替えるなどの面倒な作業も不要で、解約手続きなどをしないと簡単には引き出せないので、毎月貯蓄のことを意識しないまま、自然とお金がたまっていくようになります。

なお、月の貯蓄額は手取り収入の1~3割を目標としましょう。

お金をためる具体的な制度・商品は?

給料から「先取り」「自動」「強制」でお金をためる仕組みを味方にするならば、具体的には、主に次のような制度・商品を活用するとよいでしょう。

1.財形貯蓄

会社が毎月の給与から天引きしてお金をためる制度です。「一般財形貯蓄」「財形年金貯蓄」「財形住宅貯蓄」の3種類があり、そのうち財形年金と財形住宅は、条件を満たせば利子が非課税となるメリットもあります。また、どの財形貯蓄も50万円以上の残高があれば、自宅を購入・新築・リフォームする際、財形住宅融資が受けられます。

2.積立貯金(預金)

給与が振り込まれる銀行口座で行えば、毎月決まった日(例えば、給料振込日の翌日に設定)に、決まった金額(毎月の最低積立金額は、5000円以上や1万円以上など銀行によりさまざま)を、普通預金から自動的に別の口座に積立することができます。ボーナスの出たときに、積立額を増額することもできます。

3.NISA(つみたて投資枠)

NISAは投資で得た利益に、本来かかるはずの約20%の税金がかからない仕組み(運用益非課税)であり、そのうち「つみたて投資枠」はあらかじめ決まった金額を続けて投資するものです。

金融庁が選んだ手数料の安い商品がそろい、低コストです。また、「つみたて投資枠」の掛け金の上限額は年120万円であり、非課税保有期間は無制限です。いつでも自由に解約でき、積立金額も変更できます。

4.iDeCo(個人型確定拠出年金)

iDeCoでは毎月一定額を積み立てながら、投資信託、保険、定期預金などの金融商品の中から、自分で商品を選び、運用します。将来受け取れる金額は運用次第です。

メリットは「掛け金が全て所得控除になること」「運用益が非課税であること」「受け取るときも控除を受けられること(一時金で受け取る場合は「退職所得控除」、年金で受け取る場合は「公的年金等控除」の対象)」です。なお、最大の注意点は「60歳まで引き出せないこと」です。

その他の方法には、⑤企業型確定拠出年金、⑥持株会などがあります。

筆者作成

お金の目的をはっきりさせ、3区分する

貯蓄をする際は、お金をためる目的をはっきりさせましょう。お金を「使うお金」(日常生活費など)、「ためるお金」(10年以内に使い道が決まっているお金)、「増やすお金」(10年超使わないと考えられる、将来のためのお金)の3つの区分に分け管理することが必要です。

著者作成

まとめ

お金をためたかったら、「先取り貯蓄」をしましょう。具体的には、給料から「先取り」「自動」「強制」でお金をためる仕組みを味方にすることが必要です。「残ったら貯蓄へ」といった「成り行き貯蓄」はNGです。

また、お金をためる目的をはっきりさせ、3区分に分け管理することが大切です。

出典

金融庁「NISAを知る」

厚生労働省「iDeCoの概要」

執筆者:水上克朗

ファイナンシャルプランナー、CFP(R)認定者、1級ファイナンシャルプランニング技能士、DC(確定拠出年金)プランナー

外部リンク

この記事に関連するニュース

-

【新入社員必読!】持株会、企業型確定拠出年金、NISA。資産を増やすため“最優先”で利用すべき制度は…

Finasee / 2024年5月17日 18時0分

-

どれだけ節約してもお金が貯まらない!効果のある節約方法を教えて!

ファイナンシャルフィールド / 2024年5月10日 10時10分

-

新社会人はお金を「守る」「活用する」知識を学ぼう

Finasee / 2024年4月30日 11時0分

-

アラサーですが今まで貯金をしたことがありません。30代の平均貯蓄額と毎月いくら貯めればよいか教えてください

ファイナンシャルフィールド / 2024年4月29日 2時30分

-

「毎月100円でもいいから、新NISAは始めたほうがいい」社会人1年生に知ってほしい"お金の貯め方・増やし方"

プレジデントオンライン / 2024年4月25日 16時15分

ランキング

-

1「ガラケーの使い方が分からない…」スマホ世代の新入社員が訪問先で“やらかした”大騒動

日刊SPA! / 2024年5月19日 15時54分

-

2ドライバー不足で修学旅行の貸切バス手配が突然キャンセルに 近畿日本ツーリストは謝罪「総動員して修学旅行の実施に努める」

ねとらぼ / 2024年5月17日 16時5分

-

3上川外相「うまずして」発言 SNSで「曲解」批判相次ぐ 専門家「状況を考慮する必要」

産経ニュース / 2024年5月19日 18時31分

-

4煮物だけじゃない!スーパーフード並みの栄養価「切り干し大根」の意外な食べ方

週刊女性PRIME / 2024年5月18日 8時0分

-

5「バヤリースオレンジの瓶、製造中止」SNSで拡散 アサヒ飲料「そのような事実はない」と否定

ねとらぼ / 2024年5月18日 11時30分

記事ミッション中・・・

記事にリアクションする

![]()

記事ミッション中・・・

記事にリアクションする

エラーが発生しました

ページを再読み込みして

ください